Đừng đánh giá thấp sức mạnh của cuộc cách mạng fintech

Trong nghị trình toàn cầu (global agenda) do Diễn đàn kinh tế thế giới (WEF) vẽ ra (cụ thể là ở Strategic Intelligence – nền tảng giúp theo dõi các xu hướng toàn cầu), địa hạt tài chính và tiền tệ luôn giữ một vị trí quan trọng – đặc biệt là nhánh công nghệ tài chính (fintech).

Theo Matthew Blake, Trưởng Bộ Phận Dịch Vụ Tài Chính, thành viên Ủy Ban Điều Hành của WEF, fintech có thể đóng góp vào sự phát triển “dịch vụ tài chính” (dù có hay không đại dịch Covid-19) theo hai hướng. Thứ nhất, bổ sung vào sự thiếu hụt các dịch vụ hay sản phẩm tài chính “nâng cao” (như đầu tư, bảo hiểm) trong khu vực mới nổi (hay đang phát triển) – nơi số lượng người lớn (adults) nắm các tài khoản “giao dịch cơ bản” (rút và gửi tiền) chiếm tới 65%. Thứ hai, hỗ trợ cho nhóm doanh nghiệp vừa và nhỏ SMEs đang khao khát vốn – dự tính là 4 tới 5 nghìn tỷ $ toàn cầu (nhóm này đóng góp tới 50% GDP và tạo 65% việc làm toàn cầu).

Do đó, gắn kết công dân vào các hoạt động tài chính (Financial inclusion) sẽ dần trở thành chiến lược chính yếu của nhiều quốc gia trong tương lai (đặc biệt khu vực mới nổi như Việt Nam). Covid-19, biến cố có lẽ 100 năm mới xảy ra một lần – sẽ thúc đẩy cơ chế chuyển đổi số này mạnh mẽ hơn nữa (digital delivery mechanism): cụ thể như sự bùng phát của thương mại điện tử, thanh toán số, hạn chế tiền mặt. Bài viết ngắn dưới đây của Giáo sư Linda Yual, nhà kinh tế ở đại học Oxford và LBS (đăng tải trên trang chủ WEF) mô tả tổng quan cách thức Fintech chuyển đổi hoạt động kinh tế ở Kenya (Châu Phi) và Trung Quốc như những ví dụ điển hình. Rất đáng đọc:

“Ai trên đời này lại muốn sao chép tài liệu lên tờ giấy in???!!!” Đây là thông điệp trong là thư từ chối gửi đến Chester Carlson, nhà phát minh máy XEROX, vào năm 1940.

“Điện thoại này có quá nhiều hạn chế để có thể xem là một phương tiện liên lạc nghiêm túc. Thiết bị này rõ ràng không có giá trị gì với chúng tôi”. Nội dung trong bản ghi nội bộ của Western Union vào năm 1876

Lịch sử đã chứng kiến thất bại liên tục của con người trong việc tiên đoán các ảnh hưởng của thay đổi công nghệ. Liệu chúng ta có mắc lỗi tương tự với công nghệ tài chính (fintech)? Liệu đây có phải là một cuộc cách mạng công nghệ kế tiếp giúp thúc đẩy tăng trưởng kinh tế?

Các phát kiến trong ngành tài chính không giống như trong địa hạt khác, bởi chúng có thể ảnh hưởng trực tiếp đến hiệu suất khu vực tài chính, cụ thể là cách thức mảng tiết kiệm và đầu tư giữ vai trò trung gian trong nền kinh tế – từ đó ảnh hưởng đến tăng trưởng.

Dĩ nhiên, fintech là một phần trong nền kinh tế số, vốn đã tạo ra nhiều sáng kiến giúp chuyển hóa cách chúng ta sống, thậm chí ngay cả khi tăng trưởng năng suất (productivity growth) trở nên chậm chạp ở các nước phát triển trong nhiều thập kỷ. Điều này đã được phân tích kĩ lưỡng quanh “nghịch lý Solow”: có thể nhận thấy ảnh hưởng của kỷ nguyên máy tính ở khắp nơi ngoại trừ trong các “thống kê (hay dữ liệu) về năng suất” (nghĩa là bùng nổ công nghệ thông tin, một cách phản trực giác, đã gây nên đà lao dốc tạm thời trong năng suất kinh tế và nghiên cứu khoa học)

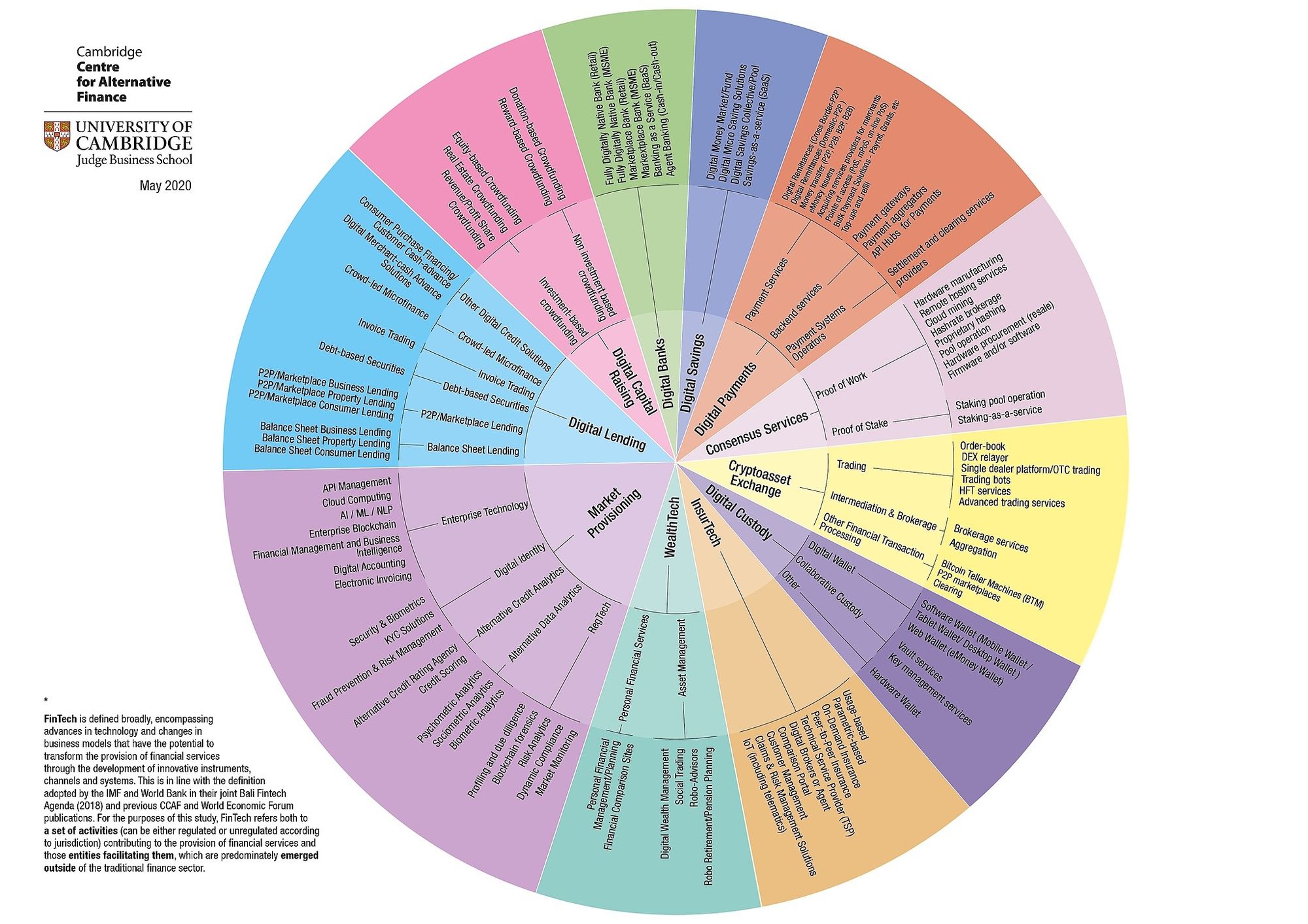

Ủy Ban Ổn Định Tài Chính (Financial Stability Board) (Tổ chức dám sát hệ thống tài chính toàn cầu – được thành lập ở hội nghị G20 London năm 2009) đã chia fintech thành năm hạng mục chính: phương thức thanh toán (payments); trung gian hỗ trợ mua – bán (clearing & settlement – hay thanh toán bù trừ); tiền gửi, cho vay và gọi vốn (deposit, lending, capital raising); bảo hiểm (insurance); quản lý đầu tư (investment management); và hỗ trợ thị trường (market support). Thế giới Fintech hiện tại chủ yếu đào sâu vào địa hạt “payment” và phần nhỏ các khu vực khác.

Theo Thống Đốc Ngân Hàng Anh Quốc (Bank of England), Mark Carney, tiềm năng của Fintech nằm ở khả năng bóc tách và chạm sâu vào bên trong chức năng cốt lõi ngành ngân hàng – như việc thực hiện thanh toán và phân bổ vốn. Đối với ngân hàng trung ương và nhà làm luật, những người chịu trách nhiệm kiểm soát ngành này, tốc độ tăng trưởng của fintech liên quan đến các công nghệ “mang tính phá hủy” khác (disruptive) – điều có thể dẫn đến bất ổn định tài chính? Đại đa số các công ty fintech không được quản lý/giám sát chặt chẽ như các định chế tài chính truyền thống.

Một số thị trường tài chính cởi mở đã chứng kiến tốc độ phát triển fintech thần tốc. Một ví dụ điển hình là hệ thống thanh toán số M-Pesa, hoạt động ở Kenya, Tanzania và nhiều nơi khác ở châu Phi. M-Pesa là một trong những câu chuyện fintech thành công nhất kể từ khi khái niệm này xuất hiện cách đây một thập kỷ. Bằng cách chuyển hóa hiệu quả điện thoại di động thành tài khoản thanh toán (payment accounts), M-Pesa đã giúp gia tăng khả năng tiếp cận tài chính của nhiều người châu Phi chưa từng sử dụng dịch vụ “ngân hàng” trước kia (unbanked). Sự thoải mái cởi mở của ngân hàng trung ương Kenya đã cho phép khu vực này phát triển nhanh chóng thành một trong những nền kinh tế tăng trưởng bậc nhất khu vực Đông Phi.

Điều này hoàn toàn trùng khớp với một nghiên cứu của Ngân Hàng Thanh Toán Quốc Tế (Bank for International Settlements), trong đó tiết lộ: fintech phát triển mạnh mẽ nhất ở những quốc gia áp dụng các quy định ít khắt khe cho ngành ngân hàng, thu nhập cao và hệ thống ngân hàng ít cạnh tranh hơn. Ngày nay, có tới 110 ngàn đại lý M-Pesa ở Kenya, gấp 40 lần số lượng ATM ở quốc gia này (theo số liệu của World Bank – Ngân hàng thế giới).

M-Pesa là một ví dụ điển hình cho cách thức fintech phá hủy hay thay đổi hệ thống tài chính đồng thời gia tăng hiệu suất xuyên suốt nền kinh tế. Theo ước tính, ứng dụng này đã đóng góp con số ấn tượng 14% cho TFP (năng suất nhân tố tổng hợp – total factor productivity growth – là chỉ tiêu phản ánh kết quả sản xuất mang lại do nâng cao hiệu quả sử dụng vốn và lao động, nhờ vào tác động của các nhân tố đổi mới công nghệ, hợp lí hóa sản xuất, cải tiến quản lí, nâng cao trình độ lao động) – điều kiện cần thiết để nâng cao tốc độ tăng trưởng kinh tế.

Không chỉ thúc đẩy kinh tế. Bằng cách đưa tiền tiết kiệm (savings) của những người chưa có tài khoản ngân hàng vào trong hệ thống tài chính, fintech đã giúp gia tăng nguồn quỹ (funs) phục vụ cho công việc đầu tư; M-Pesa cũng đóng góp cho sự tăng trưởng của các công ty khởi nghiệp ở Kenya. Quá trình tích lũy vốn lớn là nhân tố quan trọng giúp nâng cao tiêu chuẩn sống của một quốc gia.

Nếu fintech có thể cải thiện “financial inclusion” (sự gắn kết với các hoạt động tài chính) ở nhiều nơi khác ngoài Kenya, các kênh “tiết kiệm” hiệu quả sẽ được tăng cường, từ đó có thêm tiền đầu tư vào các ngành nghề, hạ tầng và vốn con người (human capital) – một hình thái vốn góp phần thúc đẩy tăng trưởng ở các nền kinh tế mới nổi (ước tính có 1,7 tỷ người trên thế giới chưa có tài khoản ngân hàng).

Một ví dụ khác là Trung Quốc, nơi các nhà cung cấp giải pháp thanh toán như Ant Financial và WeChat Pay thống trị thị trường của một quốc gia nắm tới một nửa (50%) thanh toán trực tuyến toàn cầu. Tốc độ tăng trưởng nhanh chóng của họ cũng đến từ sự cởi mở của các nhà làm luật – những người mong muốn gia tăng tính cạnh tranh của hệ thống tài chính do nhà nước kiểm soát. Trung Quốc gần đây mới giới thiệu lãi suất “cân bằng thị trường” (market-clearing interest rate – lãi suất khi nhu cầu các khoản vay =nguồn cung cấp), do đó quá trình phân bổ vốn còn lâu mới hiệu quả. Bằng các vượt qua các ngân hàng do nhà nước kiểm soát và các công ty cung cấp thẻ tín dụng (credit cards), fintech đã giúp tăng tính hiệu quả của hệ thống tài chính Trung Quốc. Các thị trường fintech lớn khác như Anh Mỹ cũng được lợi nhờ cải thiện hiệu suất.

Fintech có tiềm năng thúc đẩy tăng trưởng kinh tế ở các nước mới nổi (emerging) tương tự như khu vực phát triển bằng cách cải thiện việc phân bổ vốn và gia tăng hiệu suất. Bởi vì các trung gian tài chính (intermediation) hiện tại (như ngân hàng, hiệp hội cho vay tiết kiệm) đang đóng vai trò vô cùng quan trọng (hay chiếm ưu thế) trong nền kinh tế, do đó nguồn thu (returns) từ một số bước tiến công nghệ trong địa hạt này còn nhiều “mơ hồ” (hơn các phát kiến “số” khác). Dĩ nhiên, nó có thể không diễn ra như vậy. Một số phát kiến (hay sáng tạo) xuyên suốt lịch sử đã bị đánh giá thấp, fintech biết đâu là một phát kiến lớn của kỷ nguyên số – thúc đẩy mạnh mẽ tăng trưởng kinh tế như nhiều người kỳ vọng.

***

Blake cùng với WEF đang tham gia “hợp tác nghiên cứu” về ảnh hưởng của Covid-19 đến ngành fintech cùng với trường đại học Cambridge (Trung Tâm Tài Chính Thay Thế – CCAF) và Ngân hàng thế giới (World Bank). Các tổ chức này đang tiến hành thu thập dữ liệu của hơn 15k công ty fintech trên thế giới để sau đó đúc kết thành một báo cáo công bố vào Quý 3/2020. Các công ty fintech ở Việt Nam có thể đóng góp vào nghiên cứu trên bằng cách tham gia khảo sát sau.