Lược sử của tín dụng và tương lai

“Dữ liệu lớn” là các tài sản thông tin gắn với 4 chữ V: khối lượng lớn (volume), thường xuyên được cập nhập (velocity), ở nhiều dạng thức khác nhau (variety) như số, chữ, hình ảnh và video cùng với tính xác thực (veracity – nhiễu trong dữ liệu) đòi hỏi các phương pháp phân tích cùng công nghệ phức tạp liên quan đến ngành Máy học (Machine Learning) hay Dấu vết Số (Digital Footprint). Một nỗ lực nhằm phát hiện các khuôn mẫu hay luật lệ qua thống kê và phân tích hệ thống phi tuyến tính. Ngày nay, một khi đã kết nối Internet, đặc biệt là qua điện thoại thông minh, chúng ta đều để lại một loạt các dấu vết (internet footprint). Một ví dụ điển hình như Grab, cỗ máy hút dữ liệu ở châu Á, hiểu rõ những địa chỉ quan trọng chúng ta hay lui tới (nhà, cơ quan, các địa điểm giải trí), món ăn chúng ta yêu thích (Grab Food) và tất nhiên đi kèm với đó là khả năng tài chính. Facebook – mạng xã hội lớn rất hành tinh có thể nắm rõ các mối quan hệ xã hội, sở thích, quan điểm chính trị hay xu hướng tính dục của người dùng. Sự riêng tư cá nhân đang trở nên mờ nhạt hơn bao giờ hết. Hệ thống dữ liệu to lớn này có một ảnh hưởng trực tiếp đến các cá nhân mà ai ai cũng có thể mơ hồ cảm nhận – các cơ hội nghề nghiệp, cuộc gọi vô tình nào đó của ngân hàng, xác suất đậu VISA Mỹ hay đơn giản chỉ là các banner quảng cáo mình thấy mỗi ngày khi lướt web. Bài viết thú vị dưới đây của The Economist phân tích một lát cắt quan trọng trong nền kinh tế – hệ thống tín dụng (thứ bơm đẩy cũng như đè bẹp các nền kinh tế) cùng những ảnh hưởng liên đới của “Big Data” – các dấu vết số tham gia hình thành sự khả tín “tài chính” của chúng ta.

Tín dụng có thể chuyển hóa cả ngành kinh tế nhưng tốc độ phát triển lại phụ thuộc vào hệ thống dữ liệu chạy ngầm phía dưới

Công việc hàng ngày của Lika Koplatadze, người phụ trách bán các khoản cho vay khách hàng tại ngân hàng lớn nhất Georgia – TBC, là gọi cho các đồng hương của mình (từ 170 đến 250 người). Cô không trực tiếp chọn các mục tiêu cho mình mà một thuật toán sẽ xác định điểm tín dụng (một con số nằm từ 0 đến 400 thể hiện khả năng hoàn trả khoản vay) của hàng triệu người Georgia, lựa chọn viễn cảnh tốt nhất và tự động kết nối với họ.

Những hình thức xử lý tín dụng giống như vậy đã diễn ra ở các quốc gia giàu có trong nhiều thập kỉ, nhưng chỉ mới được phát triển gần đây ở Geogria. Cơ quan tín dụng đầu tiên của Geogria được một vài ngân hàng địa phương cùng Creditinfo (một nhóm ở vùng Iceland) thiết lập vào năm 2005. Chỉ trong vòng hai năm, cơ quan này đã thu thập dữ liệu của gần 232000 người. Hiện tại nó đã phủ sóng tới 2,6 triệu người Georgia trong tổng số gần 3 triệu người lớn ở đây.

Ảnh hưởng của nó rất to lớn. Theo như chia sẻ của Vasil Verulashvili, người quản lý rủi ro tín dụng của Ngân hàng Georgia (ngân hàng có giá trị tài sản lớn nhất đất nước), các nhân viên phụ trách cho vay thường phải cho ra 10 quyết định một ngày. Trong quá khứ nếu một ai đó nộp đơn cho khoản vay thế chấp (mua nhà) “bạn cần phải kiểm tra, liệu đây có phải là mục đích chính yếu của khoản vay? Bạn cần phải đi tới căn hộ: liệu nó có thật hay không? Ngày nay chúng tôi chỉ cần ít hơn một giây để cho ra 10 quyết định. Giá trị của khoản vay đã nhảy từ dưới 10% GDP trong năm 2004 tới 56% trong năm 2016. Lãi suất trung bình giảm từ 20.2% tới 12.6%. “Mọi thứ đều khởi đầu từ đó” Verulashvila chia sẻ một số thông tin quanh sự tăng trưởng tín dụng của Georgia.

Này, những gã cho vay khổng lồ

Georgia đang đi theo một hướng đi quen thuộc với tốc độ gia tăng cao. Một nửa các nền kinh tế trên thế giới bị bao phủ bởi các cơ quan tín dụng tư nhân với mức độ phức tạp khác nhau. Sự tăng trưởng này không chỉ bôi trơn các bánh xe “phát triển kinh tế” mà còn dẫn đường cho kỉ nguyên hướng dữ liệu, một nền kinh tế được điều phối bởi các thuật toán trong thế kỉ 21. Các doanh nghiệp hiện tại đang nỗ lực đem sự hòa trộn giữa tài chính và công nghệ đến các khu vực đang phát triển, vẽ ra các phương thức dữ liệu số mới hỗ trợ các “quyết định tín dụng”. Làn sóng các doanh nghiệp hướng dữ liệu khiến cho các công ty phải hòa nhập vào không gian “thân mật số” nơi các khách hàng hay lui tới.

Hệ thống dữ liệu “những người vay mượn tiềm năng” đã thực sự tồn tại vào thế kỉ 20. Các cơ quan tín dụng sơ khai của Hoa Kỳ hoạt động ở cấp độ địa phương xử lý các nguồn thông tin báo chí như thông báo bắt giữ, cưới hỏi, quảng bá sản phẩm và nhiều thứ khác. Nguồn này là một tập hợp thông tin lộn xộn ít tin cậy như các vấn đề hôn nhân, đời sống tình dục hay các hoạt động chính trị. Khoa học dữ liệu chỉ chiếm phần rất nhỏ.

Mọi thứ bắt đầu thay đổi vào năm 1956 qua nỗ lực của William Fair và Earl Isaac, những người tiên phong sử dụng dữ liệu để tiên đoán “xác suất không thanh toán đúng hạn” (default) của người vay mượn. Nghiên cứu cho thấy các khoản cho vay tốt thường có mối liên đới với việc sở hữu điện thoại, sử dụng một địa chỉ liên lạc dài lâu, duy trì một công việc dài hạn và độ tuổi của các ứng viên. Họ thành lập một công ty tư vấn tên là Fair, Isaac & Company cung cấp sản phẩm thẻ điểm “tín dụng” làm bằng giấy cứng cho khách hàng bán lẻ và ngân hàng. Các nhân viên cho vay sẽ điền các thông tin của ứng viên vào thẻ để đánh giá xem liệu họ có đạt được mức độ rủi ro chấp nhận được hay không.

Sự lan tỏa của các thẻ điểm “đánh giá” đã thu hút sự chú ý của các nhà làm luật. Sự tăng trưởng của các cơ quan tín dụng như Retail Credit Company (mà bây giờ gọi là Equifax), nơi thu thập dữ liệu của hàng triệu người Mỹ đồng thời vui vẻ chia sẻ nó cho bất cứ ai có ý định mua đã làm dấy lên các tranh luận khơi mào cho phong trào đấu tranh “riêng tư dữ liệu” (data privacy) mà Quốc hội phải đưa vào các phiên điều trần liên quan.

Vào năm 1970, khi tranh cãi lên đến cực độ, việc thông qua “Đạo Luật Báo Cáo Tín Dụng Công Bằng” (Fair Credit Reporting Act – FCRA) đã buộc các cơ quan tín dụng chỉ được báo cáo thông tin ra ngoài với mục đích hợp pháp, đảm bảo tính chính xác và trao cho các khách hàng quyền được nhìn thấy và sữa chữa các dữ liệu này. Đạo Luật Cơ Hội Tín Dụng Công Bằng (Equal Credit Opportunity Act – ECOA) vào năm 1974 đã khiến cho việc phân biệt đối xử các khách hàng dựa trên giới tính hay tình trạng hôn nhân là vi phạm luật. Tới năm 1976, ECOA bổ sung sự phân biệt sắc tộc, tôn giáo cùng một số yếu tố khác cũng là phi pháp.

Mặc dù FCRA hạn chế một phần hoạt động của các cơ quan tín dụng nhưng luật lệ cũng giúp thay đổi sâu sắc mô hình kinh doanh của Fair Isaac. Việc tính điểm tín dụng (credit-scoring) đã thúc đẩy các phương pháp khoa học nhằm xác định “những người nên vay mượn” cùng một hệ thống tín dụng “phi phân biệt đối xử”. Sự thích ứng với ECOA đã chuyển hóa hệ thống này từ một dịch vụ xa xỉ thành một chi phí vận hành thông thường của doanh nghiệp.

Cuộc cách mạng lớn nhất trong hệ thống tính điểm tín dụng diễn ra 15 năm sau đó. Fair Issac đã kết hợp cùng ba cơ quan tín dụng đang thống trị thị trường là Equifax, Experian và TransUnion để đưa ra “hệ thống tính điểm tín dụng” mới vào năm 1979 – hệ thống FICO (Fair Isaac Corporation): một con số nằm trong khoảng từ 300 đến 850 (điểm càng cao thì khả năng tín dụng càng lớn), một tiêu chuẩn nhanh chóng được áp dụng bởi những nhà cho vay ở Hoa Kỳ.

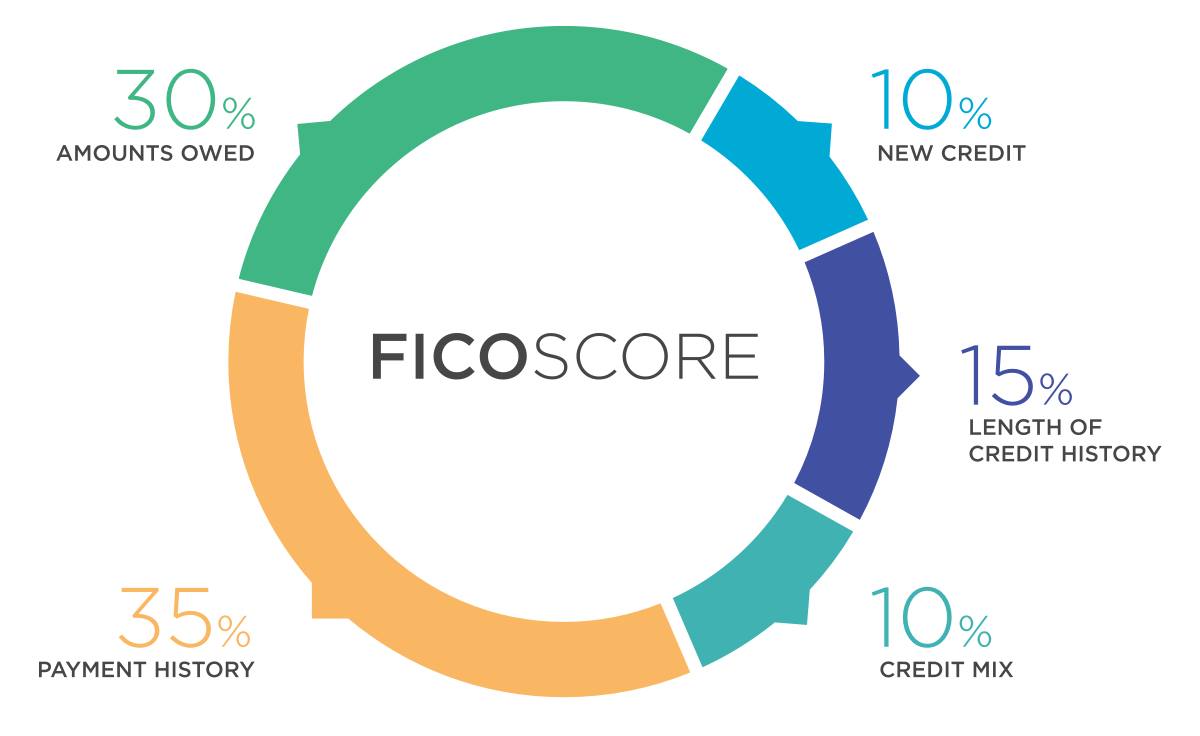

Hệ thống FICO trước đó đã tạo ra các thuật toán thông dụng (cho bên cho vay – lenders) bằng cách vẽ ra (mapping) các thuộc tính trong quá khứ của khách hàng cùng sự kết nối đến tương lai, hệ thống tính điểm mới lại tận dụng tập dữ liệu quan trọng do ba cơ quan trên nắm giữ nhằm tạo ra một số gồm 3 chữ số gắn với mỗi cá nhân trong hệ thống. FICO xem xét 5 điểm “tài chính” cốt lõi tương ứng với các trọng số khác nhau. Công thức chính xác luôn là một bí mật nhưng đại đa số đều được tính toán dựa trên lịch sử chi tiêu (35%), tổng tiền họ đang nắm giữ (30%), chiều dài lịch sử tín dụng (15%) và 2 điểm dành cho các thông tin tín dụng hỗn hợp như: thẻ, tài khoản mua sắm hay vay thế chấp (30%), các ứng dụng tín dụng mới (10%). Kết quả cuối cùng là một con số quan trọng giúp xem xét liệu một ai đó có đáng tin cậy để được cấp tín dụng (theo một tỉ lệ nào đó). Điểm FICO đã được sử dụng trong 90% quyết định cho vay tiêu dùng ở Hoa Kỳ.

Việc tính điểm tín dụng đã lan tỏa nhanh chóng tới các nước đang phát triển. Chỉ trong một vài năm, Ant Financial, một nhánh của Alibaba Group ở Trung Quốc, đã xây dựng hệ thống tính điểm bao quát Zhima Credit (hay Sesame Credit) phủ sóng tới 325 triệu người. Ích lợi của việc có điểm tốt vượt xa khả năng vay mượn vì một phần của nó được nhúng vào trong Alipay (ứng dụng thanh toán của Alibaba): nộp đơn xin VISA dễ dàng hơn, được ứng tiền thuê nhà thấp hơn, thậm chí là có một vị trí tốt hơn trên các trang hẹn hò. Đây là khung phần thưởng dành cho người dùng Alipay mà người dùng chỉ có thể có điểm cao bằng cách sử dụng Alipay càng lúc càng nhiều. Chính phủ Trung Quốc đang trong quá trình xây dựng cơ chế tương tự như thế này thông qua ngân hàng quốc gia, một hệ thống mở rộng điểm tín dụng tài chính tới tất cả các công dân đại lục, là một phần trong hệ thống “tính điểm xã hội” (social credit) ở quy mô to lớn hơn.

Ở những đất nước nhỏ hơn, nghèo hơn với rất ít hạ tầng tài chính, những người nhận nhiệm vụ “tính điểm tín dụng” chỉ có một tập dữ liệu hạn chế để xử lý. Họ có thể nhìn vào lịch sử thanh toán các dịch vụ trả sau như hệ thống thiết yếu (điện, nước, ga), truyền hình cáp hay internet. Michael Turner, CEO của PERC (một viện nghiên cứu tập trung vào sự hòa hợp tài chính của Hoa Kỳ) cho rằng dữ liệu thanh toán “được chứng thực” là một chỉ dẫn tin cậy để chúng ta mạo hiểm khi thiếu vắng các thông tin lịch sử tín dụng. FICO sử dụng những dữ liệu “thanh toán” này theo một cách chuyên biệt để nhắm đến các khách hàng tiêu dùng ở Hoa Kỳ mà trước đó không thể tính điểm nếu chỉ dựa vào các dữ liệu tín dụng truyền thống. Creditinfo là tổ chức đang thu thập các nguồn thông tin đó ở Tây Phi.

Những người nghèo thường có xu hướng sử dụng các dịch vụ điện thoại theo cách nợ tới đâu trả tới đó (pay as you go), đặc biệt là ở các khu vực ngoài thế giới Phương Tây. Đại đa số các dịch vụ thiết yếu (điện, nước, ga) được đăng kí theo hộ gia đình, chứ không theo các cá nhân. Một nhóm các công ty đã dõi theo cơ hội này. Như Tala, một công ty khởi nghiệp đóng đô ở California, đang có các hoạt động ở Ấn Độ, Mexico, Phillipines và Đông Phi, họ đã sử dụng trên 10000 điểm dữ liệu thu thập từ điện thoại thông minh của người tiêu dùng để quyết định liệu có nên cung cấp các khoản cho vay hay không. Kể từ năm 2014, họ đã rót gần 500 triệu $ cho các khoản vay.

Mặc dù hoạt động ở ngoài nước Mỹ, Tala không đưa vào các thuộc tính khác như sắc tộc, giới tính và tôn giáo (bị cấm ở Tala) để xem xét. Họ cũng đưa ra các tuyên bố “đạo đức dữ liệu” của riêng mình. Cách phân tích dữ liệu của họ sẽ khiến cho các nhà làm luật phương Tây (chuyên về bảo vệ dữ liệu) tăng huyết áp đột ngột. Kiểu như, những người vay mượn tin cậy luôn đưa đầy đủ họ và tên vào trong thông tin liên lạc, thường xuyên đi du lịch và các địa điểm di chuyển luôn có hình mẫu dễ tiên đoán, đồng thời liên lạc thường xuyên với một vài mối quan hệ.

Paul Randall ở Creditinfo (cũng hoạt động ở một vài thị trường kém phát triển) cho rằng những ai sử dụng ứng dụng gọi taxi sẽ có rủi ro ít hơn những người nộp đơn đi vay có chủ đích. Điều này tiết lộ họ có điện thoại thông minh đi kèm phương pháp chi trả trực tuyến được sử dụng thường xuyên. Những ai sử dụng ứng dụng đặt cược sẽ có rủi ro cao hơn. Những ai có bạn bè là những người có nợ xấu thì bản thân họ cũng có thể là những người đi vay tồi.

Các thang đo tâm lý, hoặc các bài kiểm tra tâm lý nhằm đo lường tính cách, sự nhất quán cùng các cam kết cũng được sử dụng rất phổ biến. Các phương pháp trên có một lợi ích nhất định nhưng cũng đi kèm rủi ro. Turner cho rằng các thang đo tâm lý cung cấp thông tin bổ trợ hữu dụng nhưng không thể thay thế cho các phương pháp tính điểm truyền thống đi kèm dữ liệu tài chính. Có quá nhiều dữ liệu cũng tồi tệ như có quá ít. Ông dẫn chứng bằng sự rối rắm của một số đối tác “đối lập”, nhóm sử dụng tới 26 biến số cho thẻ điểm gốc.”Ở Hoa Kỳ nếu bạn có trên 10 biến số bạn không thể tách khỏi nhóm có tính rủi ro cao … với 26 bạn không thể phân biệt được các tín hiệu quan trọng từ nền nhiễu.”

Miguel Llenas, người tham gia thiết lập một cơ quan tín dụng ở Cộng Hòa Dominica vào năm 1999, cho rằng đất nước của mình đã áp dụng các kiểu thông tin như vậy từ rất lâu: hóa đơn tiền điện, nước, điện thoại, thông tin pháp lý, dữ liệu tội phạm. Nhưng ông đã đặt ra các ranh giới cho việc thu thập thông tin trên mạng xã hội để biến chúng thành tín hiệu “tín dụng” – phương pháp mà một vài công ty khởi nghiệp đang ra sức quảng bá (như là các nguồn dữ liệu mới). Viễn cảnh này chỉ tiết lộ rất ít về hệ quả của nó. Miguel chia sẻ: “Tôi lo lắng về cách thức mới vì rất coi trọng tính riêng tư.”

Rõ ràng sự vội vàng trong tuyên bố của các công ty khởi nghiệp rằng họ có khả năng xác định chính xác “khả năng trả nợ của các cá nhân (creditworthiness)” qua các dữ liệu “phi tài chính” lấp lánh phản ánh tình trạng tương tự như Hoa Kỳ trong năm 1950, khi mà dữ liệu “tín dụng” để xem xét thường xuyên chỉ là “sự ly dị” (tình trạng hôn nhân) hay “thông tin quảng bá” (báo chí). Khoảng cách của hệ thống tính điểm tín dụng đang thịnh hành trong thế giới giàu có và các phương pháp “cao siêu” được sử dụng hiện tại trong các thị trường mới nổi có vẻ như chỉ là tạm thời. Mối tương quan ngoại lai (exptic correlations) giữa hai thế giới cũng là một cổng “lọc” khả dĩ để xác định khả năng thanh toán nợ (creditworthiness) nhưng lại không tương thích với khả năng tiên đoán dựa trên thông tin tài chính thực sự. Ngày nay một nông dân ở Phillipines có thể dùng lịch sử truy cập internet của mình để đổi lấy một khoản tín dụng nhỏ. Có lẽ chỉ trong một vài năm, anh ta cũng như các đồng nghiệp ở Georgia, khi nắm trong tay một gia tài lớn hơn sẽ thường xuyên bị phiền nhiễu bởi các cuộc gọi lạnh lùng từ phía ngân hàng, nơi hiểu biết rất ít về các thói quen trả nợ của nông dân.